この記事では海外FXを利用するのであれば絶対に知っておきたい税金の知識についてまとめています。

・海外FXの納税義務

・海外FXの利益にかかる税率

・海外FXで利用できる損益通算

・海外FXの確定申告

・海外FXの申告で計上できる経費

絶対に知っておくべき海外FXに関連する税金の知識を5つのポイントにまとめているので、参考にしてください。

海外FXの税金は日本で納税する必要がある?

「海外のFX業者を利用しているから日本で税金を納める必要はないんじゃない?」と思う人もいるかもしれません。

しかし所得税では個人を居住者と非居住者に分けていて、

非居住者の場合:日本国内で発生した所得が課税対象になる。

つまり、日本に住所がある人(居住者)の場合、海外FXの利益や海外における資産運用なども課税の対象になります。

なので、ほとんどの人が海外FXで出た利益を申告し納税する義務があります。

海外FXの税金には総合課税が適用

海外FXの税金には総合課税が適用されます。

総合課税の対象となる所得は以下の8種類です。

・利子所得(預金の利子など)

・配当所得(株式の配当金など)

・不動産所得(家賃収入など)

・事業所得(事業で得た利益など)

・譲渡所得(譲渡による所得)※株、土地、建物の譲渡は除く

・一時所得(保険の一時金など)

・雑所得

総合課税とはこれらの所得をまとめて税金を算出する課税方式で、税率は課税所得金額によって変わる累進課税です。

つまり、所得が多ければ多いほど税率が高くなってきます。

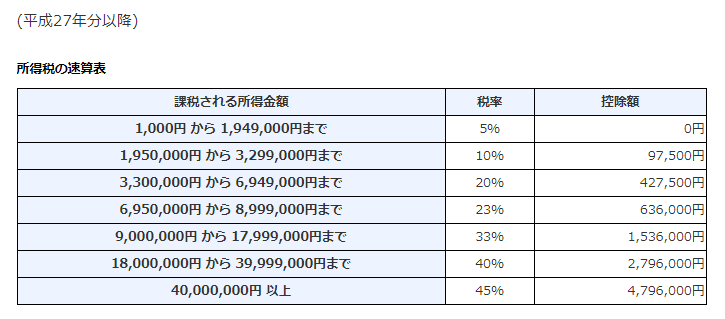

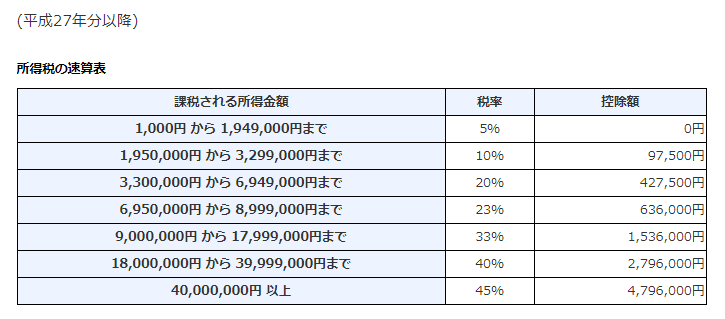

所得税の税率

海外FXで出た利益は総合課税の対象である雑所得になり、以下の税率が適用されます。

引用元:国税局「所得税の税率」

海外FXで出た利益の税率

海外FXの利益に適用される総合課税は給与所得や事業所得、雑所得などの所得を合計し、その合計額によって税率が変わってきます。

なので、海外FXで出た利益だけで税率を見るのではなく、総合課税が適用される所得全体を考える必要があります。

海外FXと国内FXの税金比較

海外FXの課税は総合分離課税ですが、国内FXの場合は雑所得の申告分離課税が適用されます。

雑所得の申告分離課税はの税率は20.315%(所得税15.315%、住民税5%)の一定税率なので、出た利益が大きいからといって税率がかわるわけではありません。

・国内FXは税率が一定20.315%

そのためFXで出た利益によって、海外FXの税金が高い場合も安い場合もあります。

海外FXに適用される所得税の税率をもう一度見てみましょう。

国内FXの税率が約20%なので、695万円以上の利益が出た場合(税率23%)は海外FXのほうが所得税の税率が高いということが言えます。

海外FXの損益通算

損益通算とは、各種所得金額の計算上生じた損失のうち一定のものについてのみ、いっていの順序にしたがって、総所得金額、退職所得金額又は山林所得金額等を計算する際に、他の各種所得の金額から控除することです。

引用元:国税局「損益通算」

簡単に言うと、海外FXで損失が出た場合に他の所得から損失額を控除できるかどうかということです。

海外FXは損益通算(繰越控除)ができない

国内FXの場合は損失を申告している場合においては、3年間損益通算(繰越控除)をすることができます。

しかし、海外FXの場合は損失を損益通算(繰越控除)することができません。

そのため損益通算(繰越控除)の面では、海外FXより国内FXのほうが有利であるといえます。

総合課税だから他の所得と合算できる?

総合課税は給与所得や事業所得、雑所得などの所得を合計し、その合計額によって税率が変わってきます。

例えば、給与所得800万円の人が海外FXで200万円の損失を出した場合、課税対象額がいくらになるかを見ていきましょう。

損益通算ができる所得とは?

総合課税の対象になっている所得の中で、損益通算ができる所得は以下の3つです。

・不動産所得

・譲渡所得

これらの所得がマイナスだった場合は、他の所得と合算することができます。

しかし海外FXの所得は雑所得になるため、たとえマイナスが出たとしても他の所得と損益通算することはできません。

海外FXでできる損益通算

複数の海外FX業者を利用しているという人も多いと思いますが、この場合は損益通算をすることができます。

海外FXと国内FXの損益通算

海外FXと国内FXは課税方式が違うため、損益通算をすることができません。

海外FXの利益は総合課税、国内FXは申告分離課税が適用されるので、それぞれ別に計算する必要があります。

海外FXの確定申告

海外FXで利益が出た場合、利益が一定額以上になると確定申告をする必要があります。

海外FXで経費にできるもの

海外FXの所得を計算する場合、海外FXで出た利益から経費を差し引くことができます。

海外FXの利益-経費=申告する所得

海外FXで経費として認められるものは意外と多いので、必ず必要経費は計上するようにしましょう。

必要経費に計上できる可能性が高いものを↓にピックアップしましたが、ここに記載していないものでも、FXと関連付けができれば必要経費として認められる場合もあります。

・FXのセミナーに参加するための交通費

・FXに関連する集まりなどの飲食代

・プロバイダなどの通信費

・PCやスマホの購入代金

・家賃、光熱費

家賃、光熱費、プロバイダの通信費などはプライベートで使用する部分もあるので、家事按分して必要経費を割り出します。

状況によって家事按分の割合は変わってくると思いますが、管理人の経験上では最大で50%程度が経費として認められています。

いくら飲食代やセミナーの参加費が経費に計上できるからといって、利益に対してあまりにも経費が高い割合を占めている場合は、経費として認められないということもあります。

利益300万円で飲食代200万円という申告をしても認められない可能性があり、脱税を怪しまれたりしてしまう可能性もあるので、必要経費の計上は適度な割合にしておくのがいいと思います。

スプレッドやECN口座の手数料は経費になる?

時々ECN口座の手数料が必要経費として計上できるというサイトがありますが、ECN口座の取引手数料やスプレッドは必要経費には計上できません。

FXの場合はポジションを決済した時点で、トレードの損益や手数料をあわせて差金決済することになっています。

雑所得には差金決済された金額を記入するので、ECN口座の取引手数料やスプレッドはすでに織り込まれているということになります。

ECN口座の手数料やスプレッドを経費として計上してしまうと、必要経費を重複して控除することになってしまうのでご注意ください。

差金決済取引とは、有価証券の受け渡しを行わずに売買価格差等に相当する金銭の授受のみにより差金決済する取引または金融商品である。

証拠金を預け、レバレッジをかけて取引を行うことから、外国為替証拠金取引(FX)も差金決済取引の一つと言える。

海外FXなら脱税ができる?バレない?

海外FXで利益が出てもバレないと思うかもしれませんが、脱税はバレた時のペナルティーがとても大きいです。

税率50%の重加算税が科せられたり、逮捕されるということもあります。

社会的に復活することが難しくなるレベルのペナルィーが科せられるので、脱税は一切考えずにしっかりと申告するようにしてください。

海外FXの税金は出金した金額で申告してはダメ

確定申告をする所得は出金した金額ではなく、ポジションを決済した時の損益です。

対象の期間に決済している利益に関しては、たとえ出金をしていなくても申告をする必要があります。

管理人の場合は毎年メタトレーダーから年間取引報告書(損益計算書)をダウンロード、プリントアウトをして確定申告の資料として税務署に持っていきます。

海外FXの損失は確定申告するべき?

国内FXの場合は損益通算(繰越控除)が3年間認められているので、たとえ損失が出たとしても確定申告をしておいたほうがいいです。

海外FXの場合は複数の海外FX業者を利用して損益通算をする場合は損失分に関しても申告します。

(課税対象の所得が合計で200万円になります)

海外FXの雑所得合計がマイナスの場合は繰越控除がないため、確定申告をする必要はありません。

海外FXの税金まとめ

海外FXの税金について書いてきましたが、海外FXの税金計算はそれほど難しいものではありません。

利益-経費=申告する所得

利益はメタトレーダーからすぐにダウンロードできるので、あとは経費をしっかりと意識しておくのが大切です。

あとからまとめてやろうとしても経費の内訳が分からなくなってしまいます。

経費として計上できそうな出費があった場合は、領収書と簡単な内容をメモしておくことをおすすめします。

管理人のおすすめ海外FX業者はココ!

コメント